“Trái phiếu không phải là vấn đề lớn nếu ngân hàng trích lập dự phòng đầy đủ”

Trong Báo cáo Chuyên đề về trái phiếu doanh nghiêp (TPDN) mới công bối, FiinRatings cho biết, ngân hàng và bất động sản (BĐS) tiếp tục duy trì vị thế nhóm nhà phát hành lớn nhất khi chiếm 79% giá trị phát hành toàn thị trường. Giá trị 10 tháng đầu năm 2022 của hai nhóm này lần lượt là 142,24 nghìn tỷ VNĐ và 51,6 nghìn tỷ VNĐ.

Nhóm ngân hàng ghi nhận 48,99 nghìn tỷ đồng giá trị chào bán trong quý 3, song đã giảm 41,24% so với quý trước. Nhu cầu cần tăng vốn cấp 2 đã làm thị trường trái phiếu ngân hàng diễn ra sôi nổi từ đầu năm. Giá trị phát hành có sự sụt giảm trong quý chủ yếu đến từ việc phần lớn các ngân hàng đã hoàn tất kế hoạch huy động để đảm bảo tỷ lệ vốn ngắn hạn cho vay trung dài hạn ở dưới 34%, kịp tiến độ yêu cầu của Thông tư 08/2020/TT-NHNN cũng như hiện tượng kẹt thanh khoản trên thị trường liên ngân hàng sau sự kiện trái phiếu An Đông.

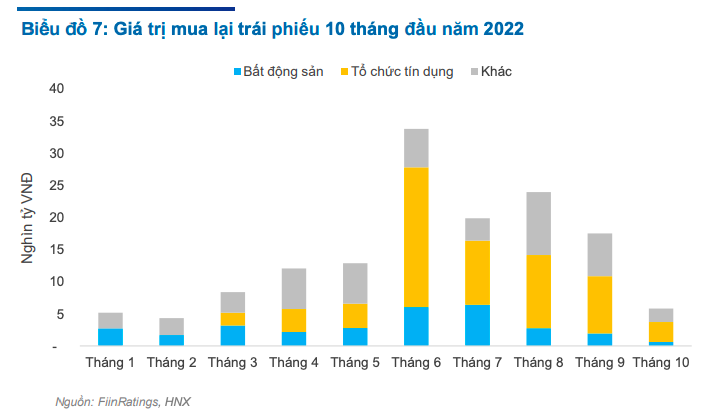

Báo cáo cũng cho biết, hoạt động mua lại trái phiếu tiếp tục gia tăng, giá trị mua lại TPDN trong 10 tháng đầu năm 2022 đạt 143,44 nghìn tỷ VNĐ, tăng 41,9% so với cùng kỳ 2021, tập trung vào các trái phiếu cận đáo hạn.

Bất động sản và Tổ chức tín dụng là 2 lĩnh vực có khối lượng mua lại trái phiếu lớn nhất, đạt 21,1% và 63,6% giá trị mua lại từ đầu năm.

|

Hoạt động mua lại đặc biệt tăng mạnh từ tháng 6 đến tháng 9 với giá trị mua lại đã đạt 94,4 nghìn tỷ VNĐ và tương đương 56,6% tổng giá trị trong năm 2022. Mặc dù việc mua lại tạo áp lực dòng tiền lên doanh nghiệp, các chuyên gia tin rằng đây là dấu hiệu tích cực cho vấn đề thanh khoản hiện nay đặc biệt đối với các doanh nghiệp có đủ tiềm lực tài chính và giảm thiểu gánh nặng nợ vay trong bối cảnh lãi suất tăng cao hiện nay.

Ngoài những điểm sáng đem lại cho thị trường, hoạt động mua lại tăng lên đột ngột trong thời gian ngắn cũng đang tạo ra áp lực không nhỏ. Thị trường BĐS trong 10 tháng đầu năm nay chứng kiến mức thanh khoản thấp đã khiến hàng tồn kho của nhiều doanh nghiệp BĐS tăng mạnh, làm giảm dòng tiền của các đơn vị này. Trong khi đó, một số doanh nghiệp không chủ động mua lại TPDN, mà bị nhà đầu tư yêu cầu tất toán trước hạn do e ngại các thông tin tiêu cực lan truyền.

Khả năng thanh toán của các nhà phát triển BĐS sẽ bị suy giảm, nhất là khi kênh vốn đổ vào ngành BĐS đã bị thu hẹp đáng kể và bị kiểm soát nghiêm ngặt hơn so với các năm trước. Do đó, các chuyên gia cho rằng, nhà đầu tư nên giữ bình tình, tránh bán tháo TPDN mà không đánh giá kĩ lưỡng sức khỏe tài chính của doanh nghiệp.

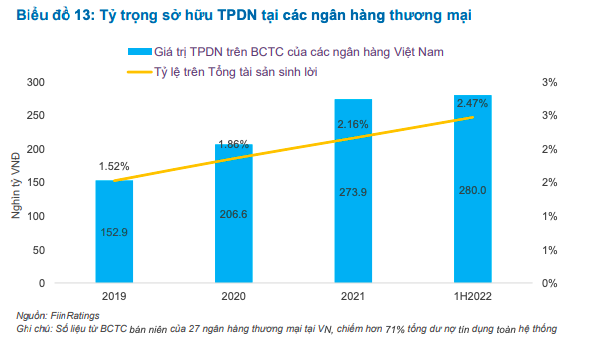

Theo thống kê của FiinGroup, các ngân hàng hiện nay giữ danh mục trái phiếu doanh nghiệp (phi ngân hàng) quy mô 284 nghìn tỷ đồng, chiếm khoảng 2,47% trên tổng tài sản sinh lời tại 30/6/2022. Có thể thấy, cơ cấu TPDN trong hệ thống ngân hàng vẫn còn tương đối khiêm tốn.

|

Trong nửa đầu năm, nhiều ngân hàng tăng cường phân bổ thêm tỷ trọng vào chứng khoán đầu tư để tối ưu hóa hiệu suất sử dụng vốn khi mà tốc độ huy động vốn còn nhanh hơn tăng trưởng tín dụng. Trước các biến động của thị trường TPDN, xu hướng này sau đó đã có dấu hiệu đảo chiều nhằm giảm bớt rủi ro, ngoài ra cũng để tạo dư địa cho vay ở các tháng cuối năm khi “room” tín dụng cạn kiệt.

|

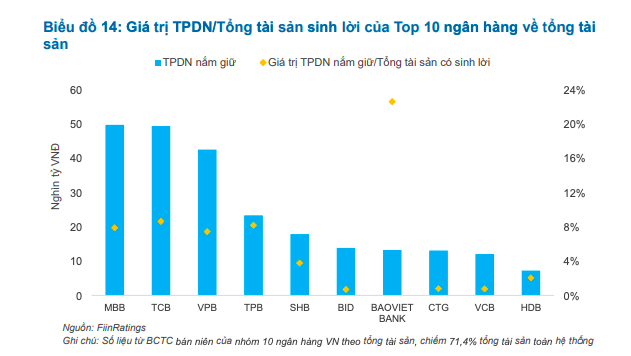

Trong bối cảnh NHNN tiếp tục nâng lãi suất điều hành và nhiều thông tin bất lợi trên thị trường, lợi suất TPCP và TPDN đã đồng loạt quay đầu giảm giá trong thời gian qua do gia tăng cả lãi suất tham chiếu lẫn phần bù rủi ro.

FiinGroup dự báo danh mục trái phiếu của vài ngân hàng tiếp tục ghi nhận lỗ chưa thực hiện trong quý tới. Tuy nhiên, rủi ro tín dụng trong hệ thống sẽ có sự phân hóa rõ rệt, ít ảnh hưởng tới các ngân hàng có quy mô nắm giữ TPDN nhỏ so với tổng tài sản có sinh lãi, chất lượng TPDN đa dạng và được thẩm định rủi ro kỹ lưỡng. Đây cũng không phải một vấn đề lớn nếu ngân hàng có trích lập dự phòng giảm giá đầy đủ.

Các tin khác

Nợ xấu tăng, dự phòng giảm một nửa: VIB “cứu lợi nhuận”

Techcombank: “Dồn tiền” cho bất động sản, nợ xấu và nợ có khả năng mất vốn tăng mạnh

PGBank: Nợ xấu tăng mạnh “vượt trần”

TPBank: Bị chuyển thông tin sang Bộ Công an, doanh thu liên quan vàng “rơi tự do” còn… 5 triệu đồng

Ông Đỗ Anh Tú bị khởi tố: “Di sản” còn lại ở TPBank là gì?

Thanh tra VCB Tây Ninh: Tồn tại trong xử lý nợ xấu và giao dịch ngoại tệ

VCB Bình Dương còn tồn tại trong cấp tín dụng sau thanh tra

Agribank ưu đãi tín dụng phục vụ Đề án 1 triệu hecta lúa phát thải thấp vùng ĐBSCL

Vietcombank Vũng Tàu: Thanh tra chỉ ra nhiều vi phạm trong tín dụng, ngoại hối, nợ xấu

Hàng loạt “ông lớn” ngành vàng bị “tuýt còi” sau thanh tra: NHNN chuyển hồ sơ sang Bộ Công an

Phát hiện 4 khách hàng có cơ cấu tài chính rủi ro cao tại Sacombank Đà Nẵng

VPBank bị xử phạt hành chính với 4 hành vi vi phạm

PNJ sai phạm trong kinh doanh vàng, phòng chống rửa tiền

SHB tăng cường xử lý nợ xấu hiệu quả

Nhận thông báo số dư bằng giọng nói ngay trên app LPBank của Ngân hàng Lộc Phát

Giải pháp thanh toán tích hợp của SHB được giới thiệu trước Thủ tướng Phạm Minh Chính

Cho vay đặc biệt với lãi suất 0%: Cần tiêu chí rõ ràng và cơ chế kiểm soát chặt chẽ

Doanh nghiệp bức xúc “thu dễ, hoàn khó”

VPBank lần đầu công bố Báo cáo Phát triển Bền vững: Khi thịnh vượng được đo bằng giá trị lâu dài