Tăng lãi suất margin, nhà đầu tư chứng khoán "một cổ nhiều tròng"

Lãi suất margin có thể vẫn còn tăng nhưng có sự phân hóa giữa các nhóm công ty chứng khoán

Mới đây, Công ty chứng khoán TP. Hồ Chí Minh (HSC) đã công bố tăng lãi suất cho vay trên tài khoản giao dịch cổ phiếu từ 5/10. Theo đó, mức lãi suất áp dụng sẽ là 14,5%/năm. Trong khi đó, công ty chứng khoán Rồng Việt cũng tăng lãi suất từ 12,41% lên 13,5% kể từ ngày 3/10.

Số lượng các công ty chứng khoán (CTCK) tăng lãi suất dường như chưa đáng kể nhưng theo một chuyên gia chứng khoán cho biết, lãi suất cho vay margin thực tế đã tăng 1-2 tháng nay theo diễn biến lãi suất ngân hàng. Vị này cho biết, mức tăng phổ biến từ đáy là 1-1,5%, và hầu hết các CTCK đều đã hành động.

Thực tế, mỗi CTCK sẽ có cách thức triển khai khác nhau. Như trường hợp của HSC, công ty này thực tế tới đợt tăng lãi suất ngày 5/10 đã có tổng cộng 3 đợt. Hoặc như CTCK FPTS lại tăng lãi suất cho khách hàng VIP và chưa triển khai ở các tài khoản phổ thông.

Nhà đầu tư tại các CTCK sẽ cảm nhận rõ nhất chi phí vay để giao dịch cổ phiếu đang đắt dần lên trong thời gian qua bởi các công ty thường gửi email trực tiếp theo từng tệp khách hàng thay vì công bố rộng rãi. Xu hướng này có thể sẽ chưa dừng lại bởi theo chuyên gia kể trên, lãi suất cho vay margin vẫn có thể tăng thêm 0,5-1% tùy từng công ty từ nay đến cuối năm.

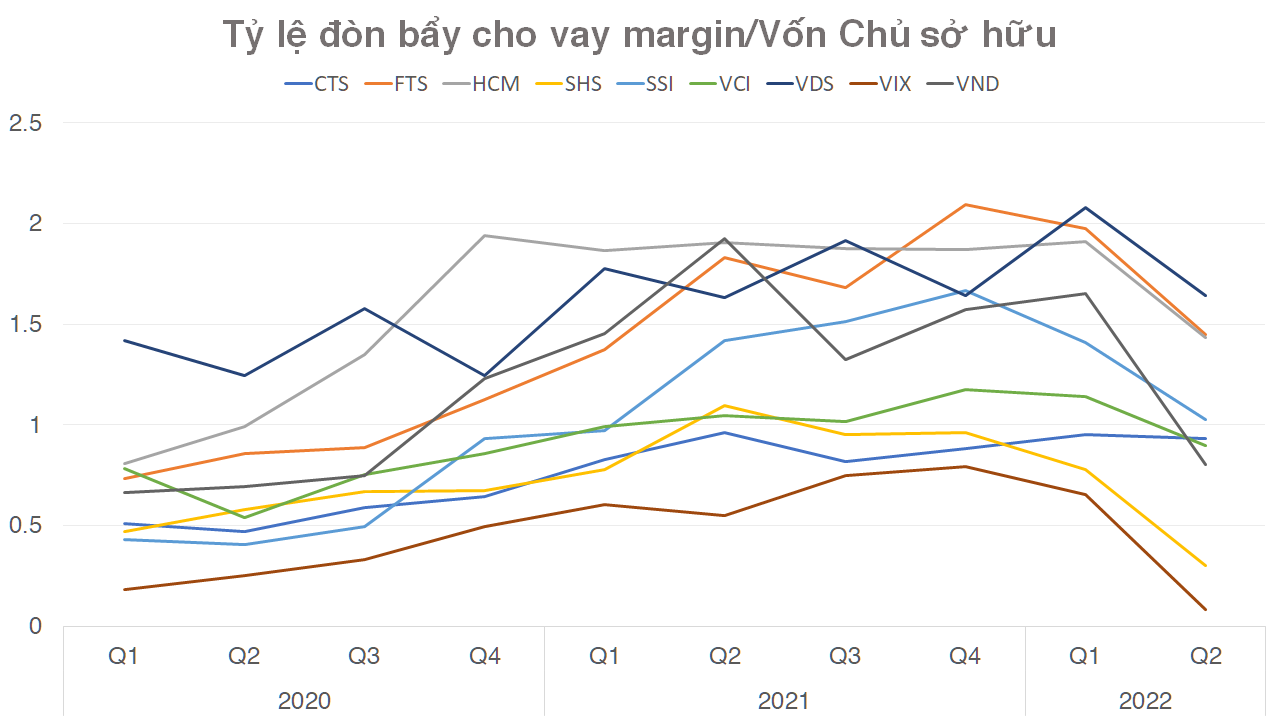

Những CTCK gặp phải nhiều áp lực tăng lãi suất nhất là những CTCK phải dùng nhiều vốn vay để cấp margin cho khách. Trên BCTC quý 2/2022, HSC, VDS, FTS đều thuộc nhóm có tỷ lệ đòn bẩy cho vay margin cao. Trong quý 1 đầu năm, đã có nhiều thời điểm, các CTCK này còn ở trong trạng thái kín room cho vay và luôn ngấp nghé trần quy định của Ủy Ban Chứng khoán Nhà nước là 2 lần.

|

Với những CTCK đã kịp hoàn thành tăng vốn chủ sở hữu như SSI, VND, VCI hoặc nhóm có tỷ lệ đòn bẩy thấp hơn, áp lực tăng lãi suất sẽ ít hơn nhờ bộ đệm tốt hơn. Tuy nhiên, vẫn có khả năng nhóm này sẽ tăng chi phí cho vay do xu hướng với xu hướng lãi suất chưa hoàn toàn được triệt tiêu từ nay đến cuối năm. Sang năm 2023, CTCK VNDIRECT cũng dự báo lãi suất cho vay tăng khoảng 60-80 điểm cơ bản (bình quân).

Nhà đầu tư "một cổ mang nhiều tròng"

Xu hướng trên đang đang tạo thêm khó khăn cho nhà đầu tư bởi các cơ hội giao dịch ít dần khi thanh khoản đang ngày một đi xuống. Hiện sàn HOSE đã xuất hiện thường xuyên các phiên giao dịch dưới 10.000 tỷ đồng. Phiên giao dịch hôm 5/10, thanh khoản của HOSE chỉ đạt 9.414 tỷ đồng trong đó khớp lệnh chưa đến 8.000 tỷ đồng.

Các lý do khiến chứng khoán đánh mất đi sự sôi động đã được chỉ ra như dòng tiền từ kênh trái phiếu đã rút khỏi thị trường hoặc chuyển về kênh sản xuất sau đại dịch COVID-19. Ngoài ra, nhà đầu tư cũng có được những cơ hội an toàn hơn khi một số Ngân hàng đã nâng mức lãi suất tiết kiệm lên tới 9% trong những ngày gần đây.

|

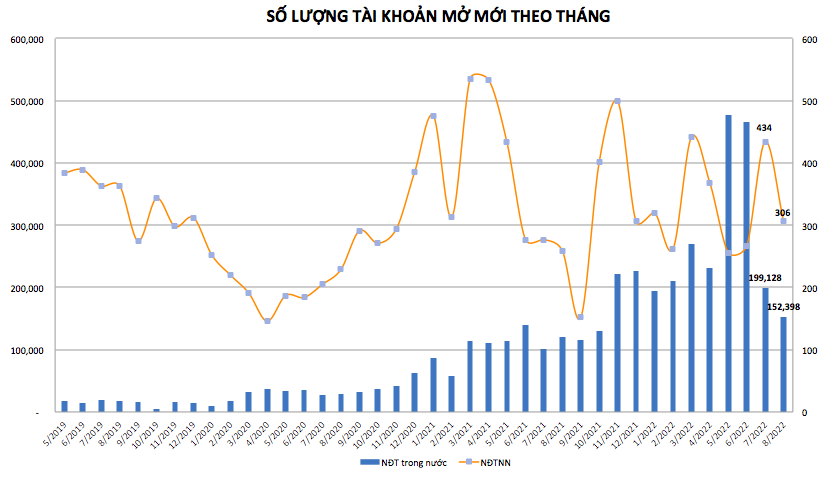

Mức độ quan tâm của nhà đầu tư cũng liên tục suy giảm trong các tháng gần đây thể hiện qua số lượng tài khoản mở mới tháng 7 đã xuống thấp nhất kể từ tháng 11/2021. Ngay cả dư nợ margin của các CTCK cũng không còn được săn đón như giai đoạn trước, hiện dư nợ margin theo thống kê bên ngoài đã giảm khoảng 15% từ đỉnh, xuống dưới 120.000 tỷ đồng.

|

| Tính tới phiên 10/5, VN-Index giảm 30% từ đỉnh và thanh khoản bình quân 20 phiên chỉ tương đương giai đoạn cuối năm 2020. |

Việc thị trường chứng khoán Việt Nam đã ở trong thị trường "con gấu" với mức giảm 30% từ đỉnh là hệ quả của việc chuyển dịch dòng tiền giữa các kênh đầu tư.

Nhiều cổ phiếu mang tính chất phòng thủ như Bảo hiểm, Năng lượng được dự báo vẫn duy trì được kết quả kinh doanh khả quan cũng phải chịu rủi ro chung của thị trường. Nhà đầu tư hầu như rất khó có lãi trong giai đoạn này và thậm chí còn lỗ nặng. Đặc biệt nhóm sử dụng đòn bẩy sẽ chịu những rủi ro lớn điển hình như trong khoảng 2 tuần giao dịch trở lại đây. Chưa tính tới việc phải chịu thuế phí khi cắt lỗ, tăng lãi suất margin cũng khiến cho nhà đầu tư chứng khoán rơi vào tình trạng "một cổ nhiều tròng".

Các tin khác

NCB dưới thời bà Bùi Thị Thanh Hương tiếp tục dẫn đầu về tỷ lệ nợ xấu

Nợ xấu tăng, dự phòng giảm một nửa: VIB “cứu lợi nhuận”

Techcombank: “Dồn tiền” cho bất động sản, nợ xấu và nợ có khả năng mất vốn tăng mạnh

PGBank: Nợ xấu tăng mạnh “vượt trần”

TPBank: Bị chuyển thông tin sang Bộ Công an, doanh thu liên quan vàng “rơi tự do” còn… 5 triệu đồng

Ông Đỗ Anh Tú bị khởi tố: “Di sản” còn lại ở TPBank là gì?

Thanh tra VCB Tây Ninh: Tồn tại trong xử lý nợ xấu và giao dịch ngoại tệ

VCB Bình Dương còn tồn tại trong cấp tín dụng sau thanh tra

Agribank ưu đãi tín dụng phục vụ Đề án 1 triệu hecta lúa phát thải thấp vùng ĐBSCL

Vietcombank Vũng Tàu: Thanh tra chỉ ra nhiều vi phạm trong tín dụng, ngoại hối, nợ xấu

Hàng loạt “ông lớn” ngành vàng bị “tuýt còi” sau thanh tra: NHNN chuyển hồ sơ sang Bộ Công an

Phát hiện 4 khách hàng có cơ cấu tài chính rủi ro cao tại Sacombank Đà Nẵng

VPBank bị xử phạt hành chính với 4 hành vi vi phạm

PNJ sai phạm trong kinh doanh vàng, phòng chống rửa tiền

SHB tăng cường xử lý nợ xấu hiệu quả

Nhận thông báo số dư bằng giọng nói ngay trên app LPBank của Ngân hàng Lộc Phát

Giải pháp thanh toán tích hợp của SHB được giới thiệu trước Thủ tướng Phạm Minh Chính

Cho vay đặc biệt với lãi suất 0%: Cần tiêu chí rõ ràng và cơ chế kiểm soát chặt chẽ

Doanh nghiệp bức xúc “thu dễ, hoàn khó”