2 quý liên tiếp không có nguồn thu từ bất động sản, DRH Holdings (DRH) âm n

|

| Trong 2 quý đầu năm, DRH Holdings đều không ghi nhận doanh thu từ bất động sản (Ảnh minh hoạ) |

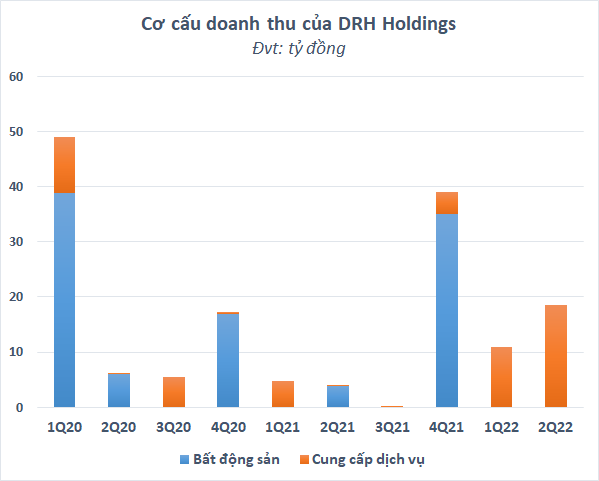

Theo báo cáo tài chính quý 2/2022, CTCP DRH Holdings (mã DRH) ghi nhận doanh thu thuần đạt gần 18 tỷ đồng, gấp 6 lần cùng kỳ. Tuy nhiên, mảng bất động sản lại không mang về bất kỳ một đồng doanh thu nào mà toàn bộ đến từ hoạt động cung cấp dịch vụ.

Như vậy, trong 2 quý đầu năm, DRH Holdings đều không ghi nhận doanh thu từ bất động sản. Đây là điều bất ngờ bởi DRH Holdings định hướng bất động sản là lĩnh vực cốt lõi bên cạnh đầu tư tài chính.

Trong kỳ, doanh thu tài chính tăng đột biến từ mức 1,3 tỷ lên gần 14 tỷ đồng trong đó chủ yếu là lãi đầu tư chứng khoán (6,3 tỷ đồng) và lãi cho vay (7,7 tỷ đồng). Dù vậy, chi phí tài chính cũng tăng mạnh 46% so với cùng kỳ lên hơn 27 tỷ đồng trong đó phần lớn là chi phí lãi vay. Khoản lãi hơn 11 tỷ đồng từ công ty liên kết (Bimico – mã BMC) trở thành cứu cánh giúp công ty thoát lỗ nhưng lợi nhuận sau thuế chỉ đạt gần 1,6 tỷ đồng, tăng 33% so với mức rất thấp cùng kỳ.

|

Trong quý 2, DRH Holdings đã tiếp tục rót thêm tiền đầu tư chứng khoán. Giá trị gốc khoản đầu tư chứng khoán kinh doanh tăng từ mức hơn 4,1 tỷ cuối quý trước lên 8,5 tỷ đồng vào thời điểm 30/6. Danh mục đầu tư cổ phiếu không được công ty thuyết minh cụ thể. Sau nửa đầu năm, DRH Holdings lãi khoảng 21 tỷ đồng từ đầu tư chứng khoán.

Lũy kế 6 tháng, DRH Holdings ghi nhận tổng doanh thu hơn 27 tỷ đồng, tăng gấp 3 lần cùng kỳ nhưng lợi nhuận sau thuế chỉ tăng 11% lên hơn 5 tỷ đồng. Với kết quả đạt được, công ty mới chỉ thực hiện được hơn 3% kế hoạch doanh thu (800 tỷ đồng) và 5% chỉ tiêu lợi nhuận (100 tỷ đồng) cả năm đề ra.

Dòng tiền kinh doanh âm nặng

Dù kinh doanh có lãi nhưng DRH Holdings lại gặp vấn đề lớn với dòng tiền khi lưu chuyển tiền thuần từ hoạt động kinh âm đến 784,5 tỷ đồng trong 6 tháng đầu năm. Dòng tiền đầu tư cũng âm nặng hơn 297 tỷ đồng. Để bù đắp dòng tiền thiếu hụt, DRH Holdings đã phải tăng nợ vay và huy động từ cổ đông thông qua phát hành.

Theo đó, DRH Holdings sẽ phát hành hơn 60 triệu cổ phiếu cho cổ đông hiện hữu theo tỷ lệ 1:1, giá chào bán là 12.000 đồng/cổ phiếu. Vốn điều lệ của DRH dự kiến tăng từ khoảng 610 tỷ đồng lên khoảng 1.213 tỷ đồng. Doanh nghiệp dự kiến sử dụng 500 tỷ đồng góp vốn vào CTCP Kinh doanh và phát triển bất động sản Đông Sài Gòn, 200 tỷ đồng để tăng tỷ lệ sở hữu tại Bimico. Số tiền còn lại cho bổ sung vốn lưu động.

Tính đến 30/6, tổng tài sản của DRH Holdings đã tăng hơn 1.000 tỷ so với đầu năm lên mức hơn 3.775 tỷ đồng, chủ yếu đến từ chứng khoán kinh doanh và các khoản phải thu. Hàng tồn kho cuối kỳ hơn 935 tỷ đồng, toàn bộ là bất động sản dở dang. Ngoài ra, giá trị đầu tư vào Bimico cũng đã tăng hơn 151 tỷ đồng so với đầu năm, lên gần 835 tỷ đồng.

Tính đến cuối kỳ, tổng nợ phải trả của DRH Holdings ở mức hơn 2.155 tỷ đồng, chiếm 57% tổng tài sản, gấp 1,3 lần vốn chủ sở hữu. Trong đó, tổng dư nợ đi vay hơn 834 tỷ đồng, tăng gần gấp 2 lần so với đầu năm do doanh nghiệp phát sinh thêm khoản vay dài hạn.

Hồi tháng 5/2022, UBND TP.HCM đã ra quyết định xử phạt 500 triệu đồng đối với chủ đầu tư dự án Aurora Residences là Công ty Công ty TNHH Đầu tư BĐS Bình Đông do thu tiền khách hàng khi chưa đủ điều kiện bán nhà hình thành trong tương lai. Ngoài ra, UBND TP.HCM sẽ bổ sung hình phạt là đình chỉ hoạt động kinh doanh bất động 4,5 tháng đối với dự án này. Được biết, Đầu tư BĐS Bình Đông là thành viên của DRH Holdings (nắm 99% cổ phần). Tại dự án Aurora Residences, DRH Holdings đóng vai trò là đơn vị phát triển dự án.

Các tin khác

NCB dưới thời bà Bùi Thị Thanh Hương tiếp tục dẫn đầu về tỷ lệ nợ xấu

Nợ xấu tăng, dự phòng giảm một nửa: VIB “cứu lợi nhuận”

Techcombank: “Dồn tiền” cho bất động sản, nợ xấu và nợ có khả năng mất vốn tăng mạnh

PGBank: Nợ xấu tăng mạnh “vượt trần”

TPBank: Bị chuyển thông tin sang Bộ Công an, doanh thu liên quan vàng “rơi tự do” còn… 5 triệu đồng

Ông Đỗ Anh Tú bị khởi tố: “Di sản” còn lại ở TPBank là gì?

Thanh tra VCB Tây Ninh: Tồn tại trong xử lý nợ xấu và giao dịch ngoại tệ

VCB Bình Dương còn tồn tại trong cấp tín dụng sau thanh tra

Agribank ưu đãi tín dụng phục vụ Đề án 1 triệu hecta lúa phát thải thấp vùng ĐBSCL

Vietcombank Vũng Tàu: Thanh tra chỉ ra nhiều vi phạm trong tín dụng, ngoại hối, nợ xấu

Hàng loạt “ông lớn” ngành vàng bị “tuýt còi” sau thanh tra: NHNN chuyển hồ sơ sang Bộ Công an

Phát hiện 4 khách hàng có cơ cấu tài chính rủi ro cao tại Sacombank Đà Nẵng

VPBank bị xử phạt hành chính với 4 hành vi vi phạm

PNJ sai phạm trong kinh doanh vàng, phòng chống rửa tiền

SHB tăng cường xử lý nợ xấu hiệu quả

Nhận thông báo số dư bằng giọng nói ngay trên app LPBank của Ngân hàng Lộc Phát

Giải pháp thanh toán tích hợp của SHB được giới thiệu trước Thủ tướng Phạm Minh Chính

Cho vay đặc biệt với lãi suất 0%: Cần tiêu chí rõ ràng và cơ chế kiểm soát chặt chẽ

Doanh nghiệp bức xúc “thu dễ, hoàn khó”